Jeu des poules mouillées

Les résultats des entreprises européennes ont été plutôt bons au cours des premiers mois de 2023. Qui plus est, d’un point de vue historique, le trimestre écoulé se hisse même dans les premières places en termes de nombre de surprises positives, malgré le contexte économique extrêmement difficile. L’entreprise médiane en Europe a dépassé ses prévisions initiales de bénéfices de plus de 8 %[1]. Aux États-Unis également, les résultats affichés ont été en moyenne supérieurs de 7 % aux attentes.

Dans les deux cas, cependant, la vue d’ensemble n'est guère enthousiasmante dans la mesure où ces bonnes surprises visent surtout l'évolution des résultats de certaines (très) grandes entreprises, comme Amazon et Apple, avec le fabricant de puces d'intelligence artificielle (IA) NVIDIA en point d'orgue.

Le trimestre actuel et le prochain devraient en tout cas être marqués par la perte d'élan de l’économie des deux côtés de l’Atlantique. La croissance économique est soumise en effet à des pressions croissantes en raison de la hausse des taux d’intérêt, de l’inflation tenace et d'un pilotage défaillant tant au niveau de la détermination des politiques que de leur mise en œuvre.

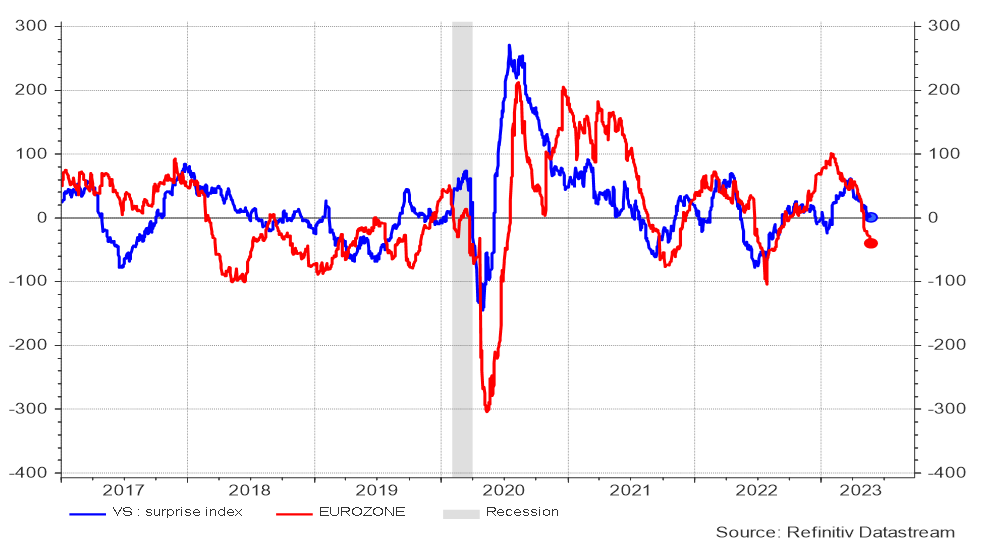

Graphique 1 : Indice surprise aux États-Unis et dans la zone euro

(Cet indice mesure la différence entre les valeurs réelles d’un certain nombre d’indicateurs économiques représentatifs et les attentes initiales à leur égard. L'indice évoluant au-dessus (en dessous) de la ligne zéro indique que, en moyenne, l’économie se porte mieux (moins bien) que prévu.)

Une récession n'est cependant pas inévitable aux États-Unis : malgré la forte hausse des taux d’intérêt hypothécaires, le secteur de la construction semble désormais avoir touché le fond. Le marché du travail ralentit, sans faire la culbute, et les salaires réels recommenceront à progresser au troisième trimestre, de sorte que les dépenses de consommation ne faibliront plus (beaucoup).

Mais au moindre nouveau revers, l’économie américaine (et dans son sillage, l’économie européenne) est vouée à entrer en récession. Ce serait cependant moins dramatique qu'il n'y paraît. Pour autant que le contrecoup reste modéré, il aurait même plutôt un effet cicatrisant dans la mesure où cela permettrait une détente des taux d’intérêt américains au premier trimestre de 2024.

Dans la zone euro, une baisse des taux d’intérêt n'est pas attendue avant 2025. Et l'on table même sur un nouveau relèvement de 25 points de base des taux à court terme dans les mois à venir.

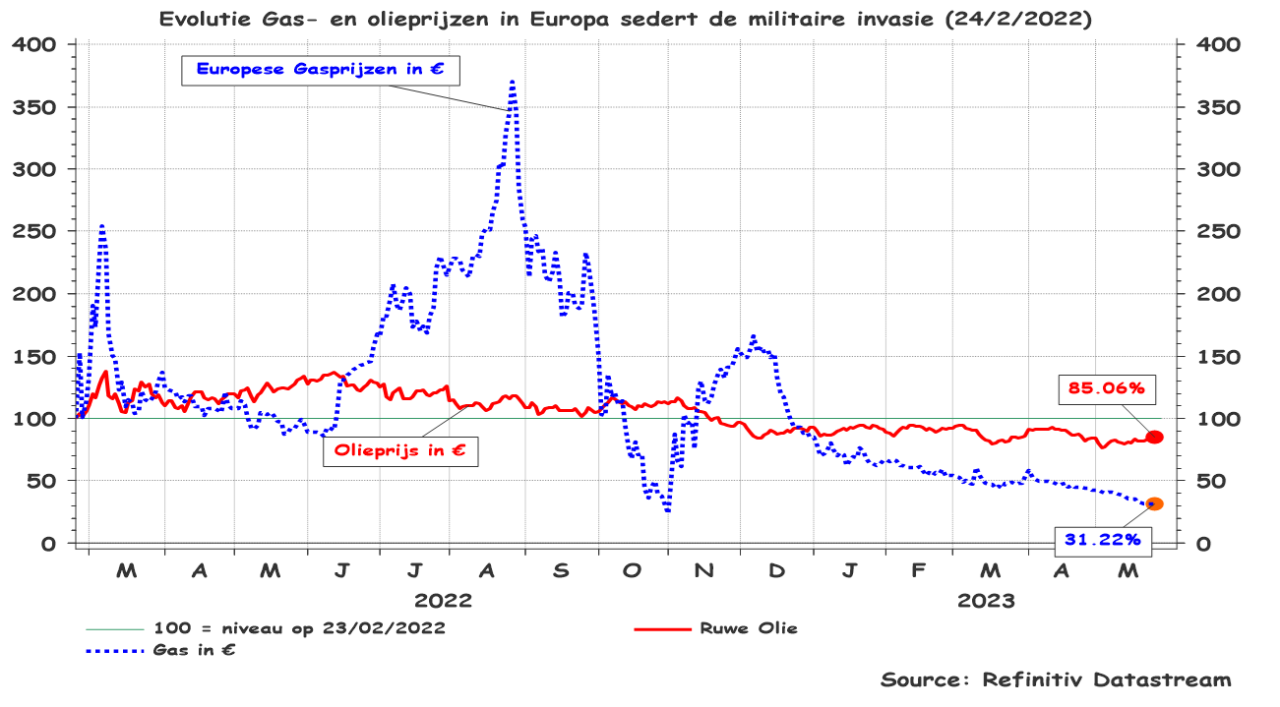

Les prix de détail européens continuent en effet d’augmenter sans vergogne à la caisse des supermarchés, malgré la chute de presque tous les prix des matières premières et des denrées alimentaires. Le Vieux Continent peine donc toujours à entrevoir les pics absolus de ce cycle inflationniste, malgré l’implosion des prix du gaz et la réduction de la facture pétrolière. Le prix du gaz a chuté de près de 70 % (!) depuis le début du conflit militaire et le cours du pétrole a fléchi de 15 %.

Graphique 2 : Évolution des prix du gaz et du pétrole depuis l'invasion (24-02-2022)

Aux États-Unis, l’inflation générale suit une trajectoire descendante depuis plusieurs mois déjà. Cette tendance à la baisse ne nous garantit cependant aucunement que la banque centrale américaine ne procédera pas à une nouvelle hausse de son taux directeur le 14 juin (date de la prochaine réunion du FOMC). Aux États-Unis également, le reflux de l’inflation sous-jacente reste douloureusement lent, notamment parce que les entreprises répercutent le net renchérissement de leurs coûts de financement sur le consommateur final.

Ces derniers jours, la probabilité d’un nouveau relèvement des taux d'un quart de pour cent a même considérablement augmenté, même si elle reste (jusqu’à présent) limitée à une chance sur trois. Reste à savoir si cette probabilité accrue se nourrit de la crainte croissante d’un rebond des indicateurs d’inflation ou plutôt des âpres discussions sur le plafond de la dette publique américaine.

Dans le premier cas, nous serons tenus haleine jusqu'au 14 juin. Dans des commentaires précédents, le président de la Fed a indiqué avec insistance que la décision d’une prochaine hausse du taux directeur dépendra en grande partie de l’évolution des indicateurs d’inflation (et, dans une moindre mesure, de l’évolution du marché du travail). La prochaine publication de l'inflation CPI est prévue pour le 12 juin, les prix de gros suivront le 13 juin et la banque centrale américaine décidera du taux directeur dès le lendemain.

La persistance de l’inflation sous-jacente et l’entêtement des gouverneurs de la Fed, qui refusent de voir que leur politique de taux d’intérêt alimente surtout l’inflation des coûts, provoquent une anxiété croissante sur les marchés financiers.

Mais la principale source d'inquiétude en ce moment est le débat à couteaux tirés sur le plafond de la dette américaine. Ce n'est jamais que la énième rediffusion du même mélodrame insipide, mêlant arguments rabâchés et manœuvres tactiques téléphonées avec, au final, un épilogue (jusqu’à présent) prévisible.

Comme toujours, les deux camps commencent par durcir leurs positions, alimentant ainsi un débat idéologique stérile d'un autre âge. Les républicains tentent d’apaiser leurs partisans sur leur droite en exigeant une limitation[2] des dépenses. Et, de leur côté, les démocrates réclament des hausses d’impôts, se sentant redevables à l'égard de leur flanc gauche qui prétend avoir permis à son camp de remporter l’élection présidentielle de 2022.

L’impasse menace de provoquer un défaut technique des bons du Trésor américain, qui se traduirait presque immédiatement par une crise mondiale Les US-Treasuries constituent en effet la pierre angulaire du système financier international.

Certes, la Fed dispose encore de quelques armes dans son arsenal pour éviter une telle crise si aucun accord n’est conclu entre les deux camps d’ici le 1er juin. Elle peut ainsi donner la priorité au remboursement des bons du Trésor venant à échéance, suspendre d’autres dépenses publiques et tout simplement ne pas payer les fournisseurs. Mais cette échappatoire éventuelle ne fait en réalité qu'ajouter de l'huile sur des discussions déjà enflammées. Personne n'imagine cependant que les politiciens seraient assez stupides pour laisser ce vieux débat idéologique déboucher sur une crise financière mondiale.

Mais quand même... Comme vous, toutes les personnes animées des meilleures intentions pour cette planète et ses habitants en ont plus qu'assez de voir les politiciens revenir sans cesse danser au bord du volcan, en s'autorisant à prendre de grands risques pour obtenir le meilleur résultat possible - pour eux-mêmes. Une attitude irresponsable, parce qu'ils sont loin d'en maîtriser tous les risques. Il n'est pas rare en effet de voir de telles parties de poker menteur se terminer par des déconvenues à la hauteur des risques pris. Rien que récemment, il suffit de penser au Brexit - et bien pire encore - à l'invasion en Ukraine.

Dans la théorie des jeux[3], on appelle cela le chicken game[4]. Les deux parties roulent à tombeau ouvert en direction d’un ravin. Le premier qui freine a perdu. Nous ne nous attendons donc pas à un accord beaucoup plus tôt que la dernière et ultime seconde. Reste à savoir, et c'est là que cela se complique encore, quand cette dernière seconde commercera. Parce que, même là, on ne s'entend pas. Janet Yellen[5] n'en démord pas : l'heure du Jugement dernier sonnera le 1er juin. Une date contestée par les républicains puisque, disent-ils, la Fed dispose encore de la marge de manœuvre évoquée plus haut.

La nervosité monte sur les marchés boursiers, mais cette tension ne se traduit pas encore par de fortes baisses des cours. Au contraire, le Nasdaq frénétique continue de remonter la pente, dans la foulée de la publication des résultats favorables de certaines des principales valeurs de cet indice technologique. De leur côté, les indices européens affichent des performances remarquablement plus faibles, en particulier dans les secteurs industriels qui souffriront le plus du ralentissement des deuxième et troisième trimestres de 2023.

Sur les marchés obligataires, pendant ce temps, cela ressemble à la politique du gaufrier. D’une part, les taux d’intérêt sont poussés à la hausse par crainte d’un éventuel défaut des obligations d’État américaines. D’autre part, si un accord est conclu sur le relèvement du plafond de la dette, davantage d’obligations pourront être émises à nouveau, ce qui entraînerait également une hausse des taux d’intérêt... Une situation sans issue qui n'a rien d'attrayant. Mais, entre-temps, le potentiel de rendement à long terme des obligations a augmenté.

Malgré quelques faiblesses, les actions font preuve également d'une belle résistance. Mais un conseil : resserrez d'un cran votre ceinture de sécurité.

[1] La moyenne pondérée s'élève même à 13 %. La moyenne pondérée diverge sensiblement de la médiane (l'observation centrale) en raison de l'important biais créé par les plus grandes entreprises.

[2] Dans ce conflit, le parti républicain n'est pas blanc-bleu : durant la présidence de Trump, le plafond de la dette avait été relevé à trois reprises, sans beaucoup d'états d'âme de sa part.

[3] Une branche fameuse des mathématiques, plus spécifiquement dans la théorie de la décision. Cette discipline a eu plusieurs prolongements économiques, développés en 1944 dans le chef-d'œuvre des génies inégalés John Von Neumann et Oscar Morgenstern : The Theory of games and economic behavior.

[4] Que nous traduirions par jeu des poules mouillées.

[5] L'actuelle Secrétaire américaine au Trésor et l'ancienne présidente de la Fed.

Les informations présentées ci-dessus ne sont en aucun cas relatives à votre situation personnelle et ne constituent dès lors aucun conseil en investissement. Le document d'informations clés et le prospectus doivent être lus attentivement avant toute décision d’investir. Les rendements, exprimés en euros, sont basés sur des données historiques qui n’offrent aucune garantie pour le futur. Ils sont calculés hors frais et taxes. Le régime fiscal s’applique à tout investisseur privé qui vit en Belgique. Il dépend de la situation individuelle de chaque investisseur et peut faire l'objet de modifications ultérieures. Les investissements dans ce compartiment sont soumis aux fluctuations des marchés et l’investisseur risque, le cas échéant, de récupérer un montant inférieur à celui qu’il a investi. Les 'US Persons' ne sont pas autorisées à souscrire dans les compartiments de nos sicavs. La société de gestion peut décider de cesser la commercialisation de ses organismes de placement collectif conformément à l'article 93 bis de la directive 2009/65/CE et à l'article 32 bis de la directive 2011/61/UE.