Retour en 1967 (et c’est une bonne nouvelle)

Avec la ligne d’arrivée en vue, le mois de novembre se sent déjà assuré de la victoire et devrait selon toute vraisemblance réaliser une performance qui le fera rentrer dans le cercle restreint des meilleurs mois boursiers de la dernière décennie, notamment en ce qui concerne les indices Fang et Nasdaq.

Mais l’indice composite S&P plus général et l’indice boursier MSCI mondialement diversifié sont eux aussi sortis du terrain marécageux dans lequel les marchés boursiers étaient enlisés depuis le début des maudites hausses de taux d’intérêt des banques centrales. La reprise s’était déjà amorcée au début de cette année, mais les pertes subies en 2022 sont seulement en train d’être complètement effacées.

La récente accélération a une double cause : d’une part, les résultats des entreprises pour le dernier trimestre se sont avérés (bien) meilleurs que prévu, mais cette bonne surprise n’a pas pu se traduire pleinement par des gains boursiers substantiels en raison des sombres perspectives pour les six mois à venir, lesquelles sont revues à la baisse à cause de la forte augmentation des coûts de financement, qui est extrêmement préjudiciable pour l’activité des entreprises et les dépenses de consommation. Préjudiciable, mais pas nécessairement bloquant.

D’autre part, plusieurs indices de prix américains, corrigés ou non des mouvements erratiques des prix de l’énergie et des denrées alimentaires, ont montré que l’inflation continue indéniablement de ralentir. L’évolution suit exactement la voie que nous avions prévue au début des augmentations brutales de prix.

Un trajet qui a pu être dessiné de plusieurs manières. D’une part, sur la base des évolutions observées lors de la crise inflationniste du début des années 1980 et, d’autre part, sur la base de la réponse attendue à la croissance historique de la masse monétaire et aux mesures de relance économique qui ont permis d’atténuer de manière significative et efficace l’impact négatif de la crise du coronavirus.

La chute brutale des prix du pétrole en 1981 et l’arrêt de la croissance monétaire à la fin de 2021 ont provoqué le refroidissement nécessaire des indices d’inflation au cours de la période qui a suivi. Comme indiqué initialement, la récente vague inflationniste s’est avérée n’être qu’une réaction temporaire, qui s’atténuerait d’elle-même si les causes sous-jacentes disparaissaient également.

Malheureusement, les banques centrales ont eu une réaction de panique et la brève flambée des prix de l’énergie, des denrées alimentaires et des matières premières s’est avérée être une excuse pour répercuter de manière prolongée la hausse des prix sur les consommateurs finaux.

La conviction que l’inflation suit une tendance baissière s’est considérablement renforcée récemment. Cela se traduit par un scénario dans lequel, dans un avenir proche, on n’accorde que peu de chances à de nouvelles hausses des taux directeurs aux États-Unis, et certainement pas dans la zone euro, où l’inflation diminue à un rythme soutenu et où il n’y a pas de pression haussière potentielle sur les prix en raison d’une forte reprise économique, bien au contraire.

Pourtant, le doute recommence à s’installer progressivement sur les marchés financiers. Non pas tant en ce qui concerne la trajectoire descendante des indicateurs de prix, mais plutôt quant à la manière dont les banquiers centraux menacent de réagir par des interventions à court terme à la moindre déviation dans une direction indésirable. Certains sous-indicateurs du secteur des services signalent déjà un retour à une pression haussière. Les chiffres toujours erratiques sur l’emploi, la création d’emplois et la croissance des salaires seront publiés le 8 décembre, suivis d’une nouvelle fournée de chiffres sur l’évolution des prix de détail et de gros les 12 et 13 décembre.

Les marchés financiers préfèrent donc maintenir le frein à main serré encore un certain temps, en attendant que les derniers chiffres de 2023 confirment la tendance favorable. Si l’inflation continue de ralentir et que l’activité économique ne subit pas une chute trop importante au cours des premiers mois de l’année prochaine, on peut envisager un premier cycle de baisses des taux d’intérêt à court terme, qui se traduira ensuite progressivement par une diminution des taux sur la partie longue de la courbe des taux.

Combinée à la reprise économique attendue au second semestre 2024, cette situation fournit l’oxygène nécessaire pour rechercher de nouveaux pics sur les marchés des actions. Si ... if is the longest word in English literature.

En tout cas, les marchés des actions ont déjà pris une avance considérable sur un tel scénario positif, contrairement aux marchés obligataires qui peinent à sortir du bourbier dans lequel ils se sont enfoncés en 2022. Toutefois, compte tenu des rendements relativement élevés qui sont actuellement offerts, combinés aux éventuels gains de cours liés aux baisses de taux attendues, les obligations commencent clairement à revendiquer leur place dans un portefeuille d’investissement équilibré.

Plus encore que l’inquiétude concernant les prochains chiffres de l’inflation, c’est l’incertitude quant à l’évolution économique au cours du premier semestre 2024 qui prédomine. Cela s’applique dans une moindre mesure à la zone euro, où un nouveau recul semble inévitable, mais pourrait être suivi par une reprise progressive qui pourrait gagner en force à mesure que les négociations de paix avec la Russie se concrétisent.

L’évolution de l’économie américaine au cours des prochains mois est beaucoup plus difficile à estimer. La plupart des observateurs s’émerveillent de la résilience de l’économie en général et du marché du travail en particulier, en dépit de la politique de taux des banques centrales. Malgré les hausses suffocantes des taux directeurs, aussi inefficaces que les saignées au Moyen-Âge, le marché du travail a fait preuve d’une résistance impressionnante. D’une part, en raison d’un effet de rattrapage suite aux lourdes pertes d’emplois subies pendant les mois les plus difficiles de la pandémie, ce qui a permis de créer de nombreux emplois au cours des 18 derniers mois. D’autre part, à cause de l’évolution démographique, les travailleurs en âge de partir à la retraite étant (beaucoup) plus nombreux que les nouveaux arrivants sur le marché du travail. Cela provoque systématiquement des pénuries sur le marché du travail, malgré une conjoncture économique relativement faible.

Cet effet dominant a été de manière incompréhensible ignoré par les décideurs politiques et les analystes, ce qui a bien entendu conduit à des mesures inefficaces qui n’ont fait qu’alimenter inutilement l’inflation (par le biais d’une forte hausse des coûts de financement).

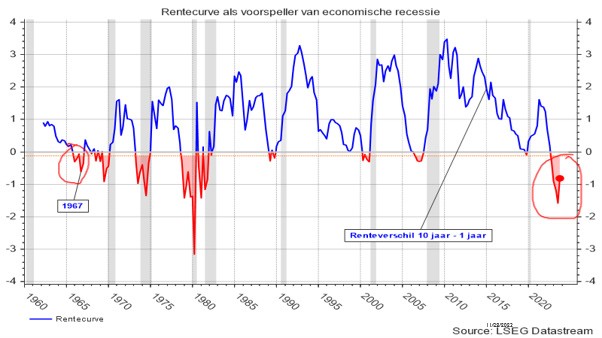

Cela dit, certains indicateurs importants laissent présager un ralentissement économique d’une ampleur alarmante. L’argument principal repose sur la forme actuelle de la courbe des taux, le différentiel de taux entre les obligations d’État à 10 ans et à 1 an étant utilisé comme indicateur de prévision. Depuis la Seconde Guerre mondiale, un différentiel négatif entre les deux a toujours prédit une récession substantielle dans les trois à quatre trimestres qui suivent.

Graphique 1 : La courbe des taux (10 ans -1 an) comme indicateur de prévision d’une récession économique

(La bande verticale grise indique une période de récession)

(La bande verticale grise indique une période de récession)

Ce différentiel de taux est (très) négatif depuis un certain temps déjà, ce qui a incité bon nombre d’analystes à prédire un ralentissement économique draconien. Mais l’avenir ne se prédit pas aussi facilement, car l’histoire ne se répète pas (toujours).

En effet, le différentiel de taux a bien fonctionné en tant que facteur prédictif de difficultés économiques, mais il s’est trompé en 1967 en émettant un signal faussement positif. En effet, cette année-là, il n’y a eu aucune récession malgré le différentiel de taux négatif, que du contraire.

En 1967 aussi, l’économie est restée forte uniquement en raison de changements démographiques qui ont entraîné une grave pénurie de main-d’œuvre, comme c’est le cas aujourd’hui.

Mais l’analogie ne s’arrête pas là : à l’automne 1967, les Beatles s’étaient installés en tête des hit-parades au Royaume-Uni. Comme c’est le cas aujourd’hui.

Les informations présentées ci-dessus ne sont en aucun cas relatives à votre situation personnelle et ne constituent dès lors aucun conseil en investissement. Le document d'informations clés et le prospectus doivent être lus attentivement avant toute décision d’investir. Les rendements, exprimés en euros, sont basés sur des données historiques qui n’offrent aucune garantie pour le futur. Ils sont calculés hors frais et taxes. Le régime fiscal s’applique à tout investisseur privé qui vit en Belgique. Il dépend de la situation individuelle de chaque investisseur et peut faire l'objet de modifications ultérieures. Les investissements dans ce compartiment sont soumis aux fluctuations des marchés et l’investisseur risque, le cas échéant, de récupérer un montant inférieur à celui qu’il a investi. Les 'US Persons' ne sont pas autorisées à souscrire dans les compartiments de nos sicavs. La société de gestion peut décider de cesser la commercialisation de ses organismes de placement collectif conformément à l'article 93 bis de la directive 2009/65/CE et à l'article 32 bis de la directive 2011/61/UE.