La récréation est à présent vraiment terminée

Dans un premier temps, la déconfiture de Silicon Valley Bank et de Signature Bank a été, comme de coutume, rangée au rayon des accidents liés à un facteur spécifique, à savoir une concentration excessive sur un secteur soumis actuellement à une forte pression en raison du repli temporaire des valeurs technologiques, de la chute en mode Icare de plusieurs cryptomonnaies et de l’inexpérience touchante du management concerné qui n’a pas réussi, semble-t-il, à gérer les récentes hausses de taux d’intérêt.

Mais le raisonnement ne s’applique certainement pas à la banque suisse, 167 ans au compteur, qui envoie depuis des années des signaux déroutants sur son (in)stabilité et qui a récemment tenté de se dépêtrer de l’accumulation dramatique de méga-pertes en annonçant, à grands mots, un plan de restructuration. Les marchés financiers ont estimé cependant cette proposition peu crédible et leur méfiance a redoublé lorsque l’actionnaire principal (Saudi National Bank) a indiqué qu’il n’était plus disposé à procéder à de nouvelles injections de capitaux. Un renoncement justifié au prétexte qu’un tel apport d’argent frais porterait sa part dans cette banque en difficulté au-delà de la limite réglementaire de 10 %. Le dépassement de ce seuil implique en effet pour l’actionnaire concerné une implication financière accrue et surtout une plus grande responsabilité en cas de faillite.

Une telle attitude est en réalité le signal le plus maladroit que l’on puisse imaginer. Il confirme en effet les craintes les plus aiguës quant à la capacité du groupe financier suisse à faire face aux turbulences actuelles sur les marchés financiers, aux chocs géopolitiques et (surtout) aux taux d’intérêt hissés à des niveaux extrêmes par les banques centrales.

C’est surtout ce dernier facteur qu’il ne faut pas sous-estimer. En plus d’être totalement inefficaces, les relèvements des taux directeurs de la BCE et de la banque centrale américaine ont été particulièrement préjudiciables à l’élément le plus sûr du bilan d’une banque. Les cours des obligations d’État sont en effet en chute libre et les banques sont à présent confrontées à des réductions de valeur sans précédent sur les obligations d’État.

Nonobstant l’ampleur insensée de ces dégâts, cela ne devrait pas poser un problème en soi. D’abord, parce que les institutions bancaires doivent pouvoir encaisser un tel coup dur. De surcroît, une partie du risque de taux général sera adéquatement couverte par des swaps de taux d’intérêt1.

Ensuite, parce que la moins-value non réalisée sur de tels actifs peut être soigneusement cachée derrière une ancienne astuce comptable qui permet à ces obligations de rester valorisées à leur prix nominal d’origine. Et elle a du sens puisque les banques n’ont de toute façon pas l’intention de vendre ces positions avant l’échéance finale et qu’elles peuvent donc ignorer les pertes intermédiaires.

Mais tant va la cruche à l’eau qu’à la fin elle se brise. Et la cassure se produit précisément là où le système bancaire est fragilisé par des facteurs spécifiques et où les pertes de crédit ont fait s’évaporer le capital de ces banques à une vitesse vertigineuse. Dans la Silicon Valley, en raison des pertes des startups subies dans les cryptomonnaies et du recul temporaire du secteur technologique. En Suisse, du côté d’une banque qui éprouve, depuis des années, les plus grandes difficultés à trouver sa voie dans un marché volatil.

Les marchés monétaires professionnels se montrent alors très réticents à fournir de nouveaux financements à ces institutions, qui sont ainsi contraintes de dénouer dans la précipitation leurs positions en obligations d’État et donc de réaliser effectivement les moins-values latentes qui n’existaient jusqu’à alors que sur le papier. Ce qui a pour effet d’éroder encore plus rapidement leur capital et de tarir complètement leurs sources de financement.

En pareille situation, des augmentations de capital sont les seules bouées de sauvetage. Mais si, à ce moment-là, l’actionnaire principal refuse de cracher au bassinet, comme ce fut le cas avec le Credit Suisse, l’abîme se profile à l’horizon. L’État doit alors intervenir de manière décisive pour étouffer dans l’œuf une crise systémique, car il s’agit en effet d’une banque globale systémique dont le total du bilan est considérable.

Le plus grand danger est en effet que d’autres banques soient également entraînées dans la chute si l’on craint que les prêts accordés précédemment à ces banques en difficulté ne soient pas remboursés. Si une telle menace est prise au sérieux, le flux de liquidités se tarit pour elles aussi et la pénurie de liquidités initiale de certaines banques devient un problème généralisé. L’économie risque alors de trébucher et l’image apocalyptique d’une crise du système financier prend une forme très concrète.

Mais il est aisé d’enrayer une telle escalade. Dans un premier temps, il suffit que les banques centrales inondent les marchés financiers de liquidités. Pour ce faire, la BCE et la Fed ont toutes les liquidités à leur disposition. Elles ne s’étaient pas privées de s’en servir pour éviter à l’économie occidentale une crise financière dévastatrice lors de la crise du covid.

Mais c’est là que le bât blesse actuellement. Pour tenter de freiner l’inflation des coûts, les banques centrales ont porté leurs taux directeurs et les taux d’intérêt à long terme à des niveaux très élevés, précisément pour réduire le flux de liquidités.

Une politique totalement insensée d’ailleurs, puisque la vague d’inflation actuelle a été provoquée par une combinaison de facteurs. Le principal élément a été la hausse brutale des prix des matières premières, de l’énergie et des denrées alimentaires, sur lesquels les relèvements de taux d’intérêt n’ont que peu ou pas d’impact. En outre, en procédant à des hausses extrêmes des taux d’intérêt, les banques centrales n’ont fait qu’alimenter cette vague d’inflation. La flambée des coûts de financement que les entreprises doivent maintenant supporter est en effet un élément de coût qui est finalement répercuté également sur les consommateurs. Dès lors, l’inflation ne ralentit que progressivement, malgré la chute brutale des prix de l’énergie et des matières premières.

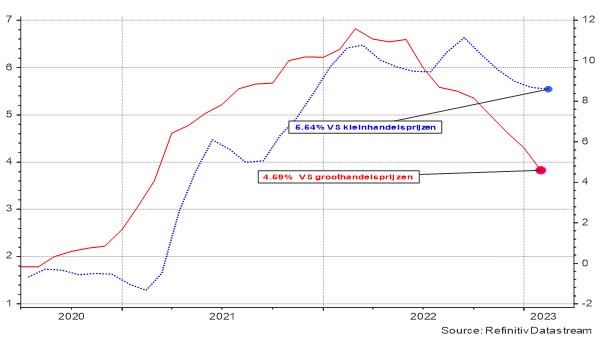

Graphique 1 : Évolution des prix de détail et de gros aux États-Unis

La plupart des chiffres publiés récemment aux États-Unis sont d’ailleurs plutôt encourageants. Si les prix de détail sont restés conformes aux prévisions, le rythme de croissance des prix de gros a diminué de manière significative. Mais, dans la zone euro, les taux d’inflation restent relativement élevés, car les prix à la caisse suivent avec un retard exaspérant la tendance à la baisse des prix de l’énergie et des matières premières.

Une crise du système financier ne doit jamais être sous-estimée, comme ce fut malheureusement le cas en 2008. Mais force est de constater qu’en faisant preuve d’un excès de zèle au cours de l’année écoulée, les banques centrales ont une fois de plus mis en péril la stabilité du système financier.

La BCE et la Fed pensaient-elles vraiment qu’une telle augmentation des leurs taux sur une période aussi courte et les pertes dramatiques infligées à la composante la plus sûre du bilan bancaire seraient sans conséquence sur la stabilité du système financier ?

Mais à quelque chose malheur est bon.

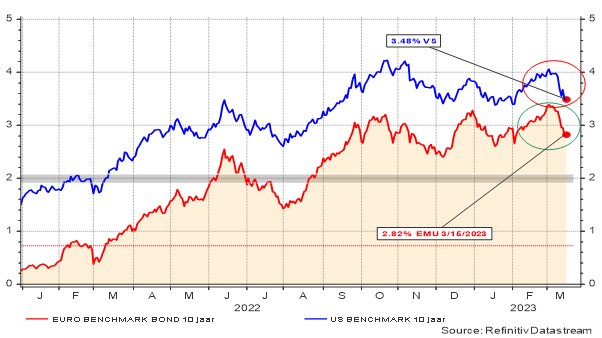

Les taux des emprunts d’État à 10 ans ont chuté de plus d’un demi pour cent au cours des derniers jours. Cet effondrement, d’une ampleur exceptionnelle, soulage quelque peu les investisseurs défensifs qui ont subi des pertes importantes au cours de l’année écoulée.

Graphique 2 : Taux d’intérêt des obligations d’État à 10 ans (États-Unis et zone euro)

Le scénario attendu (ou plutôt redouté) d’une Fed en mode Hulk qui hisserait, à coups de trois relèvements costauds, son taux directeur au-delà de 5,5 %, est désormais complètement relégué à l’arrière-plan.

La feuille de route semble même à présent indiquer la direction inverse. Les marchés financiers ne tablent plus en effet que sur une seule hausse de taux supplémentaire d’un quart de pour cent, en l’occurrence le 22 mars. Et à l’automne, le début de la décrue est envisageable. Qui se poursuivra, au premier semestre d’année olympique à venir, par trois baisses de 25 points de base du taux directeur. En effet, vous lisez bien : des baisses...

Jusqu’à présent, les indicateurs européens de l’inflation étaient à la traîne des chiffres américains. Ce décalage avait permis à la BCE de se cacher derrière les larges épaules de la banque centrale américaine et de suivre les pas de la Fed avec un certain retard.

Mais les événements de ces derniers jours obligent désormais la BCE à jouer les premiers rôles. Malheureusement, la Banque centrale européenne a décidé la semaine dernière d’augmenter à nouveau son taux directeur d’un demi pour cent, dans une tentative totalement malavisée de freiner la spirale inflationniste par des taux d’intérêt plus élevés.

Cette politique ne fonctionne que si l’inflation dérape en raison d’une demande économique excessive, ce qui n’est manifestement pas le cas actuellement. Il faut veiller au contraire à ce que la récente baisse des prix des matières premières, de l’énergie et des denrées alimentaires percole sans entrave jusqu’aux prix de gros et de détail, ce qui est beaucoup plus efficace dans le contexte actuel que la solution de facilité choisie aujourd’hui.

Une nouvelle crise systémique menace le paysage financier, mais elle peut être facilement évitée : Fournissez aux marchés financiers des liquidités suffisantes, stimulez la confiance par une déclaration sans ambiguïté sur la détermination des banques centrales à ne pas laisser ce problème relativement limité prendre des proportions démesurées. Cessez ensuite cette politique absurde d’augmentation des taux d’intérêt et, surtout, montrez votre volonté de ramener le capital des banques en difficulté au niveau requis par le biais d’une intervention directe de l’État. Sans délai ni atermoiements politiques.

C’est ce qui semble s’être produit avec l’injection de 50 milliards d’euros de capitaux dans le Credit Suisse annoncée à la fin de la semaine dernière. Son atout majeur est en effet son nom de famille. Même la Suisse ne peut se permettre de laisser tomber l’un de ses plus grands acteurs financiers. Too big to fail…

Si les taux d’intérêt sont abaissés dans les prochains mois, si des liquidités sont injectées en masse dans le système bancaire et si les gouvernements assument leurs responsabilités, cette panique bancaire peut être rapidement endiguée. La panique actuelle sur les marchés représente donc une opportunité plutôt qu’une menace.

La récréation est à présent vraiment terminée pour les banques centrales. Il est grand temps de mettre en place une politique sérieuse, débarrassée des (coûteux) emplâtres d’intérêt sur une jambe de bois.

1Une invention tout bonnement géniale au début des années 1980 grâce à laquelle les fluctuations générales des taux d’intérêt peuvent être couvertes gratuitement. Quelque 500 000 milliards de dollars de contrats de ce genre (dits Interest Rate Swaps - IRS) sont actuellement en circulation. Il n’y a rien de mal à cela, mais une utilisation maladroite conduit à des résultats inattendus...

Les informations présentées ci-dessus ne sont en aucun cas relatives à votre situation personnelle et ne constituent dès lors aucun conseil en investissement. Le document d'informations clés et le prospectus doivent être lus attentivement avant toute décision d’investir. Les rendements, exprimés en euros, sont basés sur des données historiques qui n’offrent aucune garantie pour le futur. Ils sont calculés hors frais et taxes. Le régime fiscal s’applique à tout investisseur privé qui vit en Belgique. Il dépend de la situation individuelle de chaque investisseur et peut faire l'objet de modifications ultérieures. Les investissements dans ce compartiment sont soumis aux fluctuations des marchés et l’investisseur risque, le cas échéant, de récupérer un montant inférieur à celui qu’il a investi. Les 'US Persons' ne sont pas autorisées à souscrire dans les compartiments de nos sicavs. La société de gestion peut décider de cesser la commercialisation de ses organismes de placement collectif conformément à l'article 93 bis de la directive 2009/65/CE et à l'article 32 bis de la directive 2011/61/UE.