Was het een blip of is het een blijver?

De Amerikaanse inflatiecijfers zorgden in februari voor een ontgoochelende terugslag op de aandelenbeurzen en trokken opnieuw een diep spoor van vernieling door de al zwaargehavende obligatiemarkten.

De stijging van de kleinhandelsprijzen neemt in de VS weliswaar af maar dat verloopt blijkbaar tegen een tergend langzaam tempo. In Europa lijkt de situatie zelfs nog te verergeren. De inflatie versnelt immers nog altijd opwaarts, onder impuls van op hol geslagen voedingsprijzen, in weerwil van de daling van (bijna) alle[1] voedingscomponenten op de wereldmarkten.

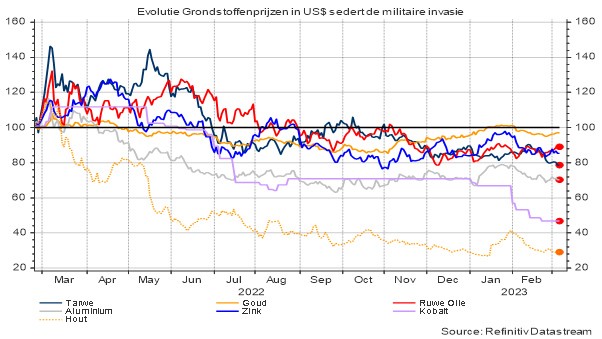

Grafiek 1: Evolutie van de prijzen voor voedingsgrondstoffen sedert de militaire invasie (in US $)

Het excuus dat de huidige versnelling van de prijs van voeding aan de kassa van de supermarkt slechts de vertaling vormt van eerdere stijgingen (in het laatste kwartaal van 2021 en het eerste van 2022) van energie, meststoffen en diverse basisproducten klinkt voorlopig nog aannemelijk maar moet dan kortelings worden gevolgd door substantiële dalingen.

Staatsinterventie moet tot een minimum beperkt blijven maar wanneer het algemeen belang wordt bedreigd door voorthollende inflatie, pleit dit voor een verscherpt toezicht en duidelijke verantwoording voor de doorrekening van kosten aan de consumenten, zeker wanneer dit opnieuw de economisch zwakste groep van de bevolking disproportioneel treft.

Een beter verantwoordingsbeleid zou daarenboven zoveel efficiënter zijn dan het huidige spierballengerol met stoere rentestijgingen die hun doel echter volledig voorbijschieten. Verhogingen van de beleidsrente zijn enkel zinvol wanneer de inflatie wordt veroorzaakt door een te sterke economische vraag en bieden geen enkel verweer bij inflatie die door een toename van kosten wordt aangejaagd.

De conjunctuurindicatoren houden zich aan beide zijden van de grote Atlantische plas behoorlijk kranig, maar vormen geen gevaar. Ook de tweede traditionele bron van inflatie, met name een overdreven aangroei van de geldmassa, vormt momenteel geen probleem. De geldcreatie in 2020 en 2021 was volkomen terecht maar had als nadeel dat er een kortstondige opflakkering van inflatie zou plaatsvinden in 2022. Vandaar dat de Fed noch de ECB initieel reageerden op de opstoot van inflatie op het einde van 2021 en tijdens het begin van het daaropvolgende rampjaar. Momenteel leidt dit enkel tot beperkte naschokken.

De belangrijkste bronnen van de huidige inflatiegolf zijn de toename van de productiekosten en verstoringen in de aanbodketens. Dat laatste aspect is nog niet helemaal verdwenen maar vormt geen bedreiging meer voor het algemene prijspeil. Maar ook de prijs van quasi alle grondstoffen, olie en gas is ofwel in belangrijke mate afgenomen of gestabiliseerd.

Grafiek 2: : Evolutie van de prijzen voor grondstoffen sedert de militaire invasie (in US $)

Wat drijft dan de huidige inflatieopstoot die Europa en de VS moeten doorstaan? De oorzaak is tweeledig. Na de initiële klim van de groot- en kleinhandelsprijzen ontstaan er tweede-ronde effecten. Enerzijds jaagt de Fed en de ECB de inflatie verder op. Dergelijke rentestijgingen verhogen de financieringskosten substantieel en deze kosten worden mee doorgerekend aan de eindklant.

Anderzijds deinen de oorspronkelijke prijsstijgingen aan het begin van de productieketen geleidelijk en vertraagd uit aan het einde van de distributieketen en lokken aanvullende effecten uit, zoals loonstijgingen.

De Amerikaanse centrale bank is vooral beducht voor dit laatste aspect want eens de geest uit die fles is ontsnapt, kan enkel een abrupte recessie de opwaartse prijsspiraal nog tegenhouden.

Om haar verstikkende rentebeleid te verantwoorden, verwijst de Fed dan ook expliciet naar de historisch lage werkloosheidscijfers en interpreteert dat gegeven als een uiting van de kracht van de economie, die afgeremd moet worden om loonspanningen te vermijden.

Ten onrechte, want de sterkte van de arbeidsmarkt wordt momenteel slechts in beperkte mate door de economische groei veroorzaakt maar wordt meer dan ooit gedomineerd door specifieke demografische factoren: meer uittreders dan ooit (dit zijn de babyboomers die op pensioen gaan), die onvoldoende opgevangen worden door een nieuwe instroom van jonge arbeidskrachten en migranten. Deze demografische trend kun je niet beïnvloeden, ook al breng je de rentevoeten naar 10 %. Binnen enkele jaren zal deze situatie van nature ombuigen en zal de werkloosheidsgraad terug verhogen.

Ook de ECB verwijst naar de wonderlijke sterkte van de Europese arbeidsmarkt die ook hier grotendeels toe te wijzen is aan demografische verschuivingen die geen rentegeweld behoeven om terug naar een natuurlijk evenwicht te evolueren. Geduld en inzicht in de oorzaken volstaan.

Maar de proof of the pudding is in the eating. En dat bewijs wordt in de komende dagen geleverd.

De nieuwe cijfers over de evolutie van de kleinhandelsprijzen (CPI) en groothandelsprijzen (PPI) liggen als cols buiten categorie op het parkoers van volgende week. Van de CPI-cijfers over de voorbije maand wordt overigens niet verwacht dat deze een substantiële daling zouden vertonen. Enkel voor de algemene groothandelsprijzen wordt een forse afname vooropgesteld. Enkele dagen eerder, op vrijdag 10 maart staan Alpe D’Huez en de Mont Ventoux op het menu, met de publicatie van werkgelegenheidsstatistieken en de evolutie van de loonmassa.

De werkloosheidsgraad wordt op hetzelfde niveau verwacht (3,4 %), het aantal nieuw gecreëerde jobs in februari wordt geschat op 190.000 eenheden[2]. De belangrijkste aandacht zal echter uitgaan naar het stijgingspercentage van de loonmassa. Alles onder 0,35 % op maandbasis wordt als aannemelijk beschouwd, maar een verrassing aan de bovenkant zal door de Fed aanzien worden als een argument om hun rentebeleid nog te verstrengen.

Momenteel verwachten de financiële markten zich met quasi zekerheid aan nog drie opeenvolgende verhogingen met 25 basispunten en geven 50 % kans aan een verdere verhoging met een kwart procent in juli 2023. Rentedalingen worden pas verwacht als het nieuwe olympische jaar al een tijdje uit de startblokken vertrokken is: hogere rentevoeten dan enkele weken geleden werd verwacht en dit gedurende een langere periode.

Europa zal dit rentescenario volgen, waarschijnlijk zelfs met nog radicalere stappen van 50 basispunten. Stoer doen, dat kunnen we in Europa ook. De wurggreep op de arbeidsmarkt wordt zo nodeloos verstrengd, zonder de onderliggende oorzaak aan te pakken. Erger nog, door de rentetarieven over zo’n korte periode met zoveel de hoogte in te jagen, dragen de centrale banken bij aan de kosteninflatie, door sterk verhoogde financieringskosten en opwaartse druk op de huurprijzen.

Maar misschien zijn we gewoon te ongeduldig. Het huidige neerwaartse pad dat de prijsindicatoren volgen, is immers behoorlijk sneller dan werd gevolgd tijdens het begin van de jaren tachtig waarmee oppervlakkige waarnemers de huidige inflatiegolf vergelijken. Ook toen werd de afname van de inflatie regelmatig afgeremd door lukraak rondslingerend straatmeubilair en verraderlijke hobbels op een oneffen pad.

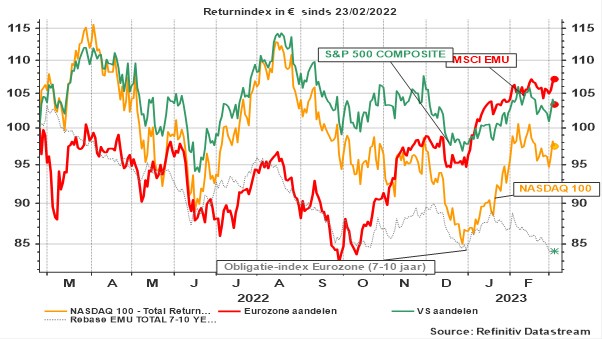

Op de meeste aandelenbeurzen blijkt men intussen voorlopig wél de nodige berusting te hebben gevonden. Voorlopig, althans. De meeste aandelenindices evolueren schoksgewijs terug naar hun (hoge) niveaus van eind ’21. De Europese indices leiden het peloton, de overige indices hebben nog tussen de 5 % en 10 % goed te maken. De NASDAQ volgt aarzelend en in vertraagde pas. Een behoorlijk aantal wereldbeurzen hebben de verliezen sinds de militaire invasie al gerecupereerd, in scherp contrast met de obligatiemarkten die na de mokerslagen in 2022 nog steeds tegen het canvas liggen en in de Eurozone nog 15 % (!) moeten goedmaken.

Grafiek 2: Evolutie van MSCI Eurozone, S&P 500-index en NASDAQ-index (in €) sedert 23.02.2022

De evolutie op de aandelenmarken is vanzelfsprekend niet zonder gevaar. De huidige koerswaardering gaat uit van een vlot herstel van de economische groei in 2024, waarna de bedrijfsresultaten met een langjarig gemiddelde van 9 % per jaar zullen aangroeien. Moedig, maar tot nader order daarom nog niet overmoedig. De inflatiecijfers en werkgelegenheidsstatistieken op respectievelijk 14 en 10 maart zullen hierover uitsluitsel geven. De kaartjes zijn nog niet uitverkocht. Mis dit spektakelstuk niet.

1 De prijs voor rijst op de wereldmarkten is wel gestegen omwille van diverse oorzaken. Ook de prijs van eieren is zeer sterk gestegen door de acute golf van vogelgriep, onder meer in de VS.

2 Ongeveer hetzelfde aantal dat vorige maand werd verwacht, maar dat bleek een legendarische vergissing te zijn. Het aantal gecreëerde jobs bleek drie keer zo hoog te liggen, voornamelijk omwille van een versnelde inhaalbeweging van de banen die in de eerste maanden van 2020 verloren gingen.

Bovenstaande informatie voor beleggers houdt op geen enkele wijze verband met uw persoonlijke situatie en vormt dus geen beleggingsadvies. Gelieve het Essentiële-Informatiedocument en het prospectus zorgvuldig te lezen alvorens een investeringsbeslissing te nemen. De rendementen, uitgedrukt in euro's zijn gebaseerd op historische gegevens die geen garantie voor de toekomst bieden. Ze worden berekend exclusief toeslagen en belastingen. De fiscale regels zijn van toepassing op particuliere beleggers die in België wonen. Ze hangen af van de individuele situatie van elke belegger en kunnen in de toekomst aan wijzigingen onderhevig zijn. Beleggingen in dit compartiment zijn onderhevig aan marktschommelingen en de belegger kan in sommige omstandigheden minder ontvangen dan hij/zij belegt. Amerikaanse staatsburgers zijn niet bevoegd om in te schrijven in de compartimenten van onze sicavs. De beheermaatschappij kan besluiten de commercialisatie van haar instellingen voor collectieve belegging stop te zetten, overeenkomstig artikel 93 bis van Richtlijn 2009/65/EG en artikel 32 bis van Richtlijn 2011/61/EU.