De helden zijn moe

De beursrally die begin 2023 opstartte op de puinhoop die de monetaire overheden achterlieten, verdapperde in het begin van het jaar. Nu dreigt hij toch volledig vast te lopen.

Het enthousiasme dreigt mistroostig vast te lopen in een moeras van oplopende geopolitieke spanningen, mismeesterde inflatiedreigingen en de wegdeemsterende hoop op snelle en substantiële rentedalingen.

Vernieuwd animo alleen volstaat natuurlijk niet om de aandelenmarkten te ondersteunen op hun elan. Op korte termijn is er dringend nood aan ondersteuning op het vlak van inflatie- en rentevooruitzichten, want de groeivooruitzichten van de bedrijfswinsten zijn al grotendeels in de huidige beurskoersen ingeprijsd.

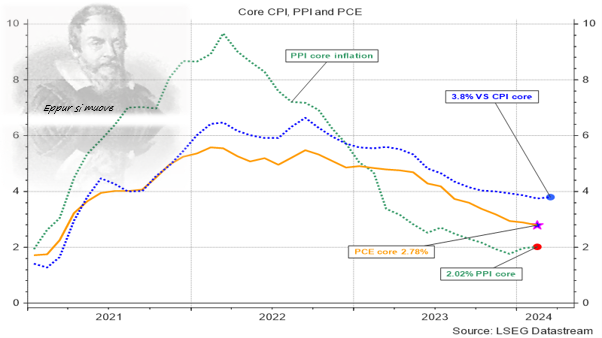

De meest recente inflatiecijfers bieden geen soelaas. De Amerikaanse kleinhandelsprijzen ontgoochelden (opnieuw) met een onverwachte stijging, zowel in de kern- als algemene prijsindex. Vooral het feit dat de diensteninflatie, zelfs na correctie voor de huurprijzen, met 0.65% op maandbasis opveert, verontrust de gemoederen. De goederenprijzen lieten over de afgelopen maand een lichte krimp optekenen, maar ruim onvoldoende om het groeicijfer van de Amerikaanse inflatie af te buigen.

Grafiek 1: Evolutie Amerikaanse kleinhandelsprijzen

Dat is geen verrassing. De daling van de grondstoffen-, voedsel-, en energieprijzen op de wereldmarkten begint (tergend langzaam) door te sijpelen in de prijzen van producten, maar heeft geen impact op dienstverlenende bedrijven. De looninflatie en de sterk opgelopen financieringskosten oefenen momenteel de belangrijkste opwaartse druk uit op de prijzen. In de industrie kunnen lagere materiaalkosten de oplopende loon- en financieringskosten nog compenseren, maar in dienstensectoren is dat niet het geval.

De rentetarieven werden op ondoordachte wijze zo hoog opgetrokken dat ze de inflatie aanstookten via oplopende financiële kosten, maar slaagden er niet in om de economie af te koelen. De snelste en meest effectieve manier om in de westerse wereld de hoge inflatie te verlichten, is een radicale verlaging van de beleidsrente en een betekenisvolle daling van de langetermijnrente. Daardoor zouden de financieringskosten substantieel afnemen. Dat kan maar beter snel gebeuren, want intussen zijn de prijzen van de snelst reagerende grondstoffen zoals koper, zink en platina al aan hun remonte begonnen.

De kans op een effectieve daling van de Amerikaanse beleidsrente in de komende maanden wordt echter met de dag kleiner. Wij zijn nooit naïef geweest op dat vlak en verwachtten ons niet aan zo’n rooskleurig scenario, in tegenstelling tot de overenthousiaste anticipatie van dalingen van de FED-rates in de eerste helft van 2024.

Toch zijn er nieuwe mogelijkheden in het najaar. De swapmarkten verwachten momenteel een eerste daling met 25 basispunten na de zomer. Vandaar ook onze verbazing toen Jay Powell een paar weken geleden nog sprak over een drietal neerwaartse aanpassingen van de kortetermijnrente (in het totaal dus met 0,75 procent) tegen het einde van het jaar. Bijna meteen sprak een van de FED-gouverneurs hem tegen en wees erop dat de inflatie nog steeds veel te hoog was om rentedalingen in het vooruitzicht te stellen. Na geruzie in de kleedkamer is nog geen enkele ploeg beter gaan presteren.

Dat is vanzelfsprekend geen goed nieuws, maar het hoeft niet tot wanhoop op de financiële markten te leiden. Het perspectief op een daling van de rentelasten blijft bestaan, ook al is die minder substantieel en verder weg in de toekomst dan eerst verwacht werd. Daardoor zal de huidige ontgoocheling op de aandelenbeurzen na verloop van tijd plaats moeten maken voor de riante groeivooruitzichten van de zwaargewichten op de Amerikaanse beurs. Alleen moeten andere sectoren, beleggingsthema’s en regio’s daardoor langer wachten op de verbreding van de beursrally. De beursstijgingen die zich sinds het begin van 2023 wisten door te zetten, blijven daardoor te geconcentreerd en zijn extreem kwetsbaar wanneer leden van deze selecte club in moeilijker vaarwater verzeilen.

In de Eurozone ziet de situatie op rentevlak er veel minder somber uit. Er is veel minder opwaartse conjuncturele prijsdruk en de financieringskosten zijn beduidend lager. De inflatie neemt daarom gestaag af. Zo ontstaat er al in de komende maanden ruimte voor dalingen van de ECB-rente. Of de bewindvoerders van de Europese centrale bank de moed zullen vinden om onafhankelijk van haar Amerikaanse tegenvoeter de beleidsrente te laten afnemen, is een andere vraag.

De betere rentevooruitzichten in Europa mogen zeker niet vertaald worden in een beter economisch perspectief. Het Avondland zit gekneld tussen de machtsblokken. In het oosten dreigt de goedkope invoer uit China, dat zijn verlies aan marktpotentieel in de V.S. zal proberen te compenseren met uitvoer aan dumpprijzen naar Europa. De Europese markt heeft te veel te verliezen om een vuist te maken tegen deze praktijken. Ondertussen dwingt de Russische dreiging Europa tot grote militaire uitgaven, waardoor de investeringscapaciteit in R&D en vernieuwende technologieën daalt.

Aan de westelijke kant lijkt presidentskandidaat Donald Trump de overhand te halen. Het lijdt weinig twijfel dat die bij het minste voorwendsel een invoertaks van 10 % voor Europese producten zal opleggen. De interne verdeeldheid en het inefficiënte beslissingskader in de Europese Unie vergemakkelijkt die situatie niet, terwijl de tijdbom van het demografische verval nadrukkelijk tikt.

Inflatiedruk in de VS, toenemende geopolitieke spanningen, een ingesloten en machteloos Europa en China dat een demografische afgrond niet meer kan vermijden... Climb the wall of worry.

Bovenstaande informatie voor beleggers houdt op geen enkele wijze verband met uw persoonlijke situatie en vormt dus geen beleggingsadvies. Gelieve het Essentiële-Informatiedocument en het prospectus zorgvuldig te lezen alvorens een investeringsbeslissing te nemen. De rendementen, uitgedrukt in euro's zijn gebaseerd op historische gegevens die geen garantie voor de toekomst bieden. Ze worden berekend exclusief toeslagen en belastingen. De fiscale regels zijn van toepassing op particuliere beleggers die in België wonen. Ze hangen af van de individuele situatie van elke belegger en kunnen in de toekomst aan wijzigingen onderhevig zijn. Beleggingen in dit compartiment zijn onderhevig aan marktschommelingen en de belegger kan in sommige omstandigheden minder ontvangen dan hij/zij belegt. Amerikaanse staatsburgers zijn niet bevoegd om in te schrijven in de compartimenten van onze sicavs. De beheermaatschappij kan besluiten de commercialisatie van haar instellingen voor collectieve belegging stop te zetten, overeenkomstig artikel 93 bis van Richtlijn 2009/65/EG en artikel 32 bis van Richtlijn 2011/61/EU.