Van het leven dat wij droomden

Nog voor het Wiener Philharmoniker onder het traditionele handgeklap de laatste tonen van de Radetzkymars1 heeft uitgeblazen, moeten de meeste voorspellingen over het pas ingezette jaar meestal al worden bijgesteld. Het zou pas echt een verrassing zijn als 2024 níet een aantal totaal onvoorziene plotwendingen ingebouwd zou hebben, waardoor de meeste scenario’s snel hun weg naar de prullenmand zullen vinden.

Waarom voelen economisten zich dan telkens toch weer geroepen om zich tot voorwerp van spot te maken door bij het begin van ieder nieuw jaar hun doorwrochte prognoses de wereld in te sturen, in de wetenschap dat al dat werk binnen de kortste keren onder hoongelach begraven zal worden?

De reden is simpel en de doelstelling is nuttig: het is immers van cruciaal belang om te weten waar de consensus zich bevindt over de verwachte evolutie van rentevoeten en bedrijfswinsten, de geopolitieke situatie en grondstoffen- en energieprijzen, om te weten wat nu al in de aandelen- en obligatiekoersen verwerkt is. Het zijn de afwijkingen op deze standaardcase die turbulentie, schokken en schommelingen op de financiële markten veroorzaken.

Het verwachte scenario voor 2024 houdt in dat, in combinatie met een doorgedreven groeiherstel in de tweede jaarhelft en een verregaande terugval van de inflatieverwachtingen, de centrale banken in de VS en de Eurozone over voldoende ruimte gaan beschikken om een substantiële daling van de beleidsrente door te voeren.

Maar de financiële markten hebben hierbij hun wensen wat te snel voor werkelijkheid genomen. Bij de jaarwisseling werden er maar liefst zes rentedalingen (met een kwart procent) over de komende twaalf maanden verrekend in de futures-prijzen, de eerste al voorzien op 20 maart.

Dit lijkt ons wat overmoedig en buiten de waard gerekend. Enerzijds zullen noch de Fed, noch zijn trouwe volgeling, de ECB, geneigd zijn om dergelijke rabiate rentedalingen over zo’n korte periode door te voeren. Dit lijkt te veel op een schuldbekentenis en een compensatie voor hun overdaad in de voorbije periode. Anderzijds is dit uitgangspunt gebaseerd op een gelijkmatige, lineaire ontmanteling van de inflatiedreiging in de komende maanden.

Deze afbouw zal echter een hobbelig pad volgen, bezaaid met tussentijdse twijfel. De inflatie zal over een langere periode ongetwijfeld de neerwaartse trendlijn aanhouden, maar die terugval dreigt in de komende maanden wat te vertragen. De gemiddelde financieringskosten hebben hun piek nog niet in zicht, de diensteninflatie lijkt zelfs wat aan te trekken, de looninflatie hinkt achterop en reflecteert daarom nog te veel het verleden, terwijl de huurprijzen (1/3de van de kerninflatie) weerbarstig hoog blijven. De grondstoffen-, voedsel- en energieprijzen zijn echter voldoende gedaald om een veralgemeende versnelling van de inflatie-indicatoren te verhinderen en in de tweede helft van 2024 verdere dalingen toe te laten.

Tijdens de eerste beursdagen van 2024 werd het initiële optimisme brutaal bijgestuurd, met enkele scherpe correcties van de aandelen- en obligatiekoersen. Laat dit u echter niet van de wijs brengen: De verwachtingen voor 2024 waren dermate hooggespannen, dat ook de minste ontgoocheling rimpelingen veroorzaakt zou hebben. De huidige opstelling is meteen veel realistischer, en maakt de aandelen- en obligatiekoersen daarom minder kwetsbaar dan vooraf.

De korte termijntarieven zullen met aan zekerheid grenzende waarschijnlijkheid, substantieel afnemen. Maar het initiële scenario, waarbij de Fed vanaf maart een half dozijn dalingen (telkens met een kwart procent) zou doorvoeren, is intussen al flink bijgestuurd tot (hooguit) een viertal knipbeurten. Dit is veel getrouwer aan de realiteit en op zich nog steeds meer dan behoorlijk, maar de aandelen- en obligatiemarkten moesten zich tijdens de eerste beursdagen van 2024 met enkele neerwaartse bijsturingen terug in lijn brengen met het aangepaste draaiboek.

De hoogvliegers uit 2023 kregen meteen ook de raakste klappen. Natuurlijk, want het waren ook deze bedrijven die het meest vooruitliepen op een te optimistisch rentescenario. De substantiële beursstijgingen in 2023 waren daarenboven geconcentreerd rond een (te) beperkt aantal groeibedrijven, voornamelijk uit de technologiesector, zonder dat dit gepaard ging met gelijklopende verbeteringen van hun actuele winstcijfers.

Dit leidt tot gespannen koers/winstverhoudingen die tussentijds ontladen wanneer het onmiddellijk beschikbare nieuws de ver uitgerokken groeiverwachtingen niet bevestigt. Maar gun goede wijn ook zijn krans: dergelijke correcties zijn van tijdelijke aard, en bieden vooral opportuniteiten aan diegenen die hun posities nog verder willen aanvullen.

Daarenboven zal de verwachte financieel-economische context een verbreding van de beursstijgingen mogelijk maken: de lange termijnrentetarieven zijn neerwaarts gericht, en de verwachte bedrijfswinsten (alleszins vanaf de tweede helft van 2024) opwaarts. Zo zullen ook bedrijven uit sectoren met minder spectaculaire groeiverwachtingen en aandelen uit het segment van de kleine en middelgrote ondernemingen, aan belangstelling winnen.

Zoals steeds zal dit in beperkte mate ten koste gaan van de groeigevoelige megabedrijven die in 2023 het mooie weer uitmaakten. De bovengemiddelde jaarprestatie van dit Large Cap Growth -segment2 vormt overigens al een decennium lang een dominant beleggingsthema, een hoogst zeldzame keer afgewisseld door een betere prestatie van het Value of Small Cap-segment.

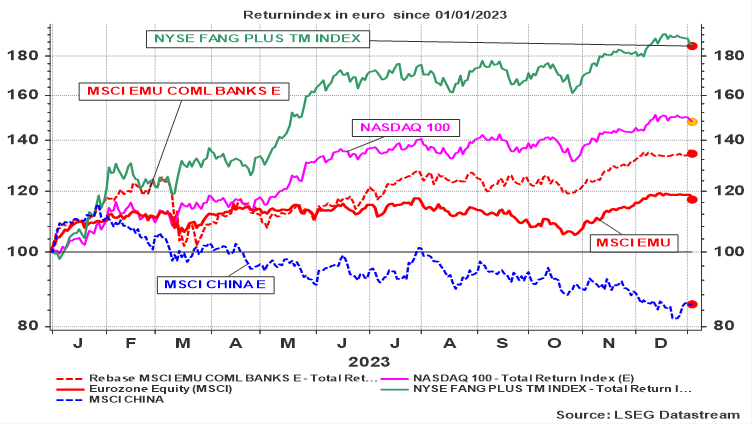

Het afgelopen jaar kenmerkte zich door een stevige vooruitgang van de wereldaandelenindex3 (+20,2 %) met absolute sterprestaties voor NASDAQ 100 (+49,9 %), S&P500 (+22 %) en vanzelfsprekend de FANG-index (+ 89,8 %). Maar ook de aandelenprestaties in de Eurozone misstaan niet in de tabellen van 2023. De industriële waarden klommen er met 26,3 % en de algemene index steeg met 19,7 %, vooral getrokken door de banken in de Eurozone die gemiddeld opsprongen met 33,7 %. Al zit aan dit exploot een zwarte rand4. China blijft slecht presteren, voornamelijk onder het gewicht van de zeer ongunstige demografische evolutie.

Grafiek 1: Evolutie van enkele typerende beurindices sinds 01/01/2023 (Returnindex in eigen munt)

Toch maskeren deze glansprestaties de grote onderlinge verschillen in beursprestaties tussen individuele aandelen, sectoren en landen. De toename van deze dispersie vormt een onmiskenbare trend over het afgelopen decennium. Het spoort aan tot brede diversificatie en oordeelkundige selectie van beloftevolle sectoren en beleggingsthema’s.

De laatste vijf jaar waren dit onmiskenbaar de technologiesector, vooral wat betreft robotica, geavanceerde semiconductoren, Cloud-toepassingen en AI en bepaalde deelsegmenten van de gezondheidssector. Aangevuld met bedrijven die nauw aansloten met het bestedingspatroon van de babyboomgeneratie, leverden deze keuzes een winnende combinatie op.

Ook de Europese beursindices lieten het voorbije lustrum grote verschillen optekenen tussen verschillende landen, met als opvallende constante de uitstekende prestaties van Denemarken en de zwakke prestaties van een land waar volgens ene Julius Caesar nochtans de dappersten der Galliërs rondwaarden.

Maar dat is blijkbaar lang geleden. In 2023 bengelde de Brusselse beursindex5 mee aan de staart van het Europese peloton, net zoals de laatste drie en vijf jaar. Dit jaar overigens opnieuw in het gezelschap van vaste compagnon Finland. Illustratief hierbij is dat in het afgelopen jaar 18 van de 20 grootste Belgische beursgenoteerde bedrijven6 het (veel) slechter deden dan de gemiddelde prestatie van de wereldindex.

Deze opeenvolging van teleurstellende prestaties is niet het gevolg van een groot verschil in de sectorale samenstelling van de Belgische beursindices in vergelijking met andere Europese landen. De oorzaak moeten we eerder zoeken in de zwakke prestaties van de individuele bedrijven binnen hun sector. De Belgische vertegenwoordigers in de nochtans goed presterende Europese bank-, gezondheids- en industriële sector scoorden ondermaats in 2023, een trend die (mits enige nuancering) uitgebreid kan worden tot langere periodes in het verleden.

Vanzelfsprekend is een beursindex niet noodzakelijk de beste graadmeter voor de economische prestaties van een land (en zijn inwoners), want heel wat bedrijven zijn nu eenmaal niet beursgenoteerd. Gebruik echter niet te snel het excuus dat België nu eenmaal een KMO-land is en vandaar beursgewijs achteraan kan (blijven) bengelen, zonder dat dit enige signaalwaarde heeft. België heeft in verhouding ongeveer evenveel KMO-bedrijven als Duitsland, Nederland, Frankrijk en het VK. Het verschil ligt hem in de quasi-afwezigheid van grote lokale ondernemingen in België, in vergelijking met onze buurlanden. Dit betekent niet dat er in België geen grote bedrijven zijn. Deze zijn alleen meestal niet Belgisch, en dus ook niet lokaal verankerd.

Het verwachte scenario waarbij een verdere rentedaling en een soft landing in eerste helft van 2024 wordt gecombineerd met een wezenlijk groeiherstel in het tweede semester, is aanlokkelijk voor een groot gedeelte van de beursgenoteerde waarden in de VS en Europa. Een verbreding van de beursrally houdt echter ook een (beperkte) herpositionering in van de aandelenportefeuille. Daardoor zullen de groeigevoelige bedrijven die glansprestaties leverden in 2023 voor een (beperkt) deel worden ingeruild voor ondernemingen die in het voorbije jaar wat achterstand hebben opgelopen.

Ondanks het feit dat hierdoor enkele van de succesrijke bedrijven uit onze aandelenselectie tijdelijk wat onder druk komen te staan, zet dit vooruitzicht ons niet aan tot fundamentele wijzigingen in de sectorale keuzes of de selectie van beleggingsthema’s.

Tussentijdse tegenslagen horen er nu eenmaal bij. Van het leven dat wij droomden, is het leven (immers) de weerglans7 niet. Het komt erop neer de juiste lessen te trekken uit ontgoochelingen. En er is nergens een beter terrein om deze levenslessen uit te proberen dan op de financiële markten: die zijn op korte termijn de speelbal van de grillige capriolen van geopolitieke leiders, maar belonen op langere termijn het geleverde geduld royaal. Of, zoals Warren Buffett het ooit stelde: ‘Financiële markten zijn een mechanisme om het geld van ongeduldige mensen te verschuiven naar de geduldige’.

Er is overigens geen fundamentele reden om eraan te twijfelen dat het positieve op langere termijn de overhand zal krijgen. Om Kurt Vonnegut jr8. te citeren, vooraleer deze meester-satiricus voorgoed in de plooien van de geschiedenis verdwijnt: ‘Er is geen enkele reden om te geloven waarom het goede het niet zou halen op het kwade, (...) voor zover de engelen zich weten te organiseren als de maffia’.

1 De traditionele afsluiter van het Weense nieuwjaarsconcert. Wat een idee, overigens, om eerst vredeswensen de wereld in te sturen en vervolgens de mars in te zetten die J. Strauss sr. componeerde naar aanleiding van de overwinning van de Oostenrijkers op de Italiaanse nationalisten bij de militaire veldslag van Custoza.

2 Dit segment bevat aandelen met een marktkapitalisatie groter dan 10 miljard $ en een koers/winst-verhouding die hoger is dan de mediaanwaarde van de MSCI-wereldindex. Small Cap-waarden hebben een marktkapitalisatie die lager is dan 2 miljard $. Value-aandelen hebben een koers/winst-verhouding die lager is dan de mediaan van de MSCI-wereldindex.

3 De aandelenindices zijn telkens omgerekend in euro-termen en houden rekening met dividenduitkeringen.

4 De sterke prestaties van een aantal Europese grootbanken is gerelateerd aan de oplopende financiële marge. Dit is echter grotendeels het gevolg van het omvangrijke verschil tussen de marktrente en de depositovergoedingen.

5 We beperken ons hierbij tot Europese beursindices met een marktkapitalisatie groter dan 100 miljard €.

6 Wij baseren ons hierbij op de algemene Refinitiv-Datastream index voor België.

7 Naar een dichtregel van R. Herremans, die ook de titel vormde van een roman van zijn vriend Maurice Roelants. Oh ja, bij deze: vriendelijk verzoek aan de persoon aan wie ik dit boek in 1996 heb uitgeleend, om me dit bij gelegenheid terug te bezorgen.

8 Kurt Vonnegut jr. (1922-2007) was een productief auteur van toneelwerken, essays en romans, waarvan meerdere bestsellers. Waarschijnlijk is Slaughterhouse 5 zijn meest bekende werk. Dat schreef hij op basis van zijn ervaringen als Amerikaans krijgsgevangene tijdens het apocalyptische bombardement van Dresden in 1945.

Bovenstaande informatie voor beleggers houdt op geen enkele wijze verband met uw persoonlijke situatie en vormt dus geen beleggingsadvies. Gelieve het Essentiële-Informatiedocument en het prospectus zorgvuldig te lezen alvorens een investeringsbeslissing te nemen. De rendementen, uitgedrukt in euro's zijn gebaseerd op historische gegevens die geen garantie voor de toekomst bieden. Ze worden berekend exclusief toeslagen en belastingen. De fiscale regels zijn van toepassing op particuliere beleggers die in België wonen. Ze hangen af van de individuele situatie van elke belegger en kunnen in de toekomst aan wijzigingen onderhevig zijn. Beleggingen in dit compartiment zijn onderhevig aan marktschommelingen en de belegger kan in sommige omstandigheden minder ontvangen dan hij/zij belegt. Amerikaanse staatsburgers zijn niet bevoegd om in te schrijven in de compartimenten van onze sicavs. De beheermaatschappij kan besluiten de commercialisatie van haar instellingen voor collectieve belegging stop te zetten, overeenkomstig artikel 93 bis van Richtlijn 2009/65/EG en artikel 32 bis van Richtlijn 2011/61/EU.